Adelanto que no seremos ambiciosos, haremos de alquimista jurídico. Tomaremos una parte del contrato de Punta Catalina, lo evaluaremos en el espejo de su homólogo de RD Vial, y de ese estudio de lógica jurídica sacaremos algunas conclusiones que serán más para generar la duda, y de allí, esperar que se animen a ver que la discusión no es inerte.

Y la razón, antes de que pregunten, de tomar ese contrato en específico, es que la mayoría de expertos han coincidido en que, como ese contrato ha estado funcionando desde hace ya varios años, no podemos extrañarnos “ahora” con el de la termoeléctrica.

Entremos en materia. Para los que no han podido ver el “FIDEICOMISO PARA LA OPERACIÓN, MANTENIMIENTO Y EXPANSIÓN DE LA RED VIAL PRINCIPAL DE LA REPÚBLICA DOMINICANA (RD VIAL)”, les comento que es prácticamente la base del posterior (y actual) Fideicomiso para operar Punta Catalina. Haciendo un uso levente de la palabra, podríamos decir que el 85% del contenido es una copia de carbón, lo que nos ayuda a los neófitos a poder enfocarnos en los cambios y, de allí, extraer alguno que otro punto interesante.

Es decir, sencillamente viendo los cambios introducidos al nuevo contrato podemos tratar de interpretar, desde su impacto, algunas realidades.

Y para esto partiré de una aseveración: Existen escenarios, aunque poco probables, donde un tercero podría terminar por ser propietario parcial de Punta Catalina. Por eso, no podemos decir de manera tajante (y sin lugar a dudas) que, con la morfología actual del contrato, no se puede “privatizar” la planta termoeléctrica.

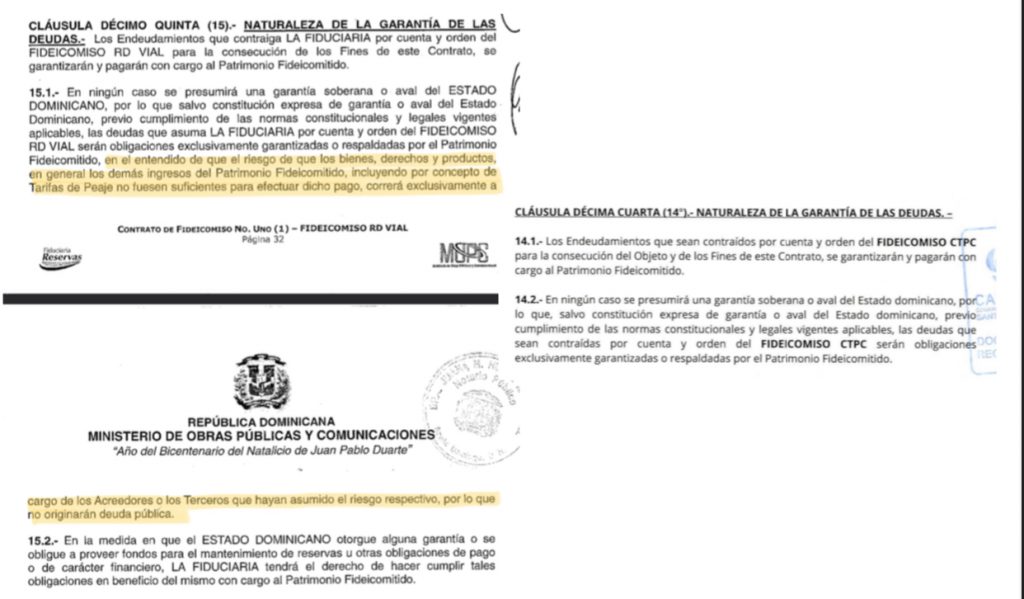

Hablemos entonces de deuda pública, garantías y acreedores. Para hacerlo, vamos a colocar primero el artículo 15 del contrato de RD VIAL, y luego el artículo 14 del contrato de Punta Catalina, resaltando en amarillo lo que se eliminó del primero y no fue incluido en el segundo. Veamos:

Entonces, ¿qué se eliminó? Vamos a segmentar el párrafo eliminado para comentarlo.

“en el entendido de que el riesgo de que los bienes derechos y productos en general los demás ingresos del Patrimonio Fideicomitido incluyendo por concepto de Tarifas de Peaje no fuesen suficientes para efectuar dicho pago”.

La primera parte del texto eliminado mantenía una importancia cardinal en la relación entre los “inversionistas” y sus pretensiones a largo plazo.

En materia de fideicomiso público, según RD VIAL, invertir en él es un lujo, no un favor. Por esto, reconoce claramente el documento en su versión original que hay escenarios donde los bienes o la productividad no son suficientes para suplir lo prometido a ese inversionista. El éxito de los inversionistas no está asegurado.

“correrá exclusivamente a cargo de los Acreedores o los Terceros que hayan asumido el riesgo respectivo por lo que no originarán deuda pública.”

La segunda parte, a raíz de la admisión contractual y reconocimiento mancomunado de que puede ser que no todo ocurra de la manera esperada, indica a las partes que ese inversionista, acreedor o tercero, asumió un riesgo. Por esto decíamos antes que invertir en el fideicomiso era un lujo y no un favor. Quien decidió invertir, según RD VIAL, lo hace porque sabe que es una buena oportunidad, pero también reconoce que puede perder el retorno y, aun en ese escenario, no tener cómo afectar ese patrimonio público fideicomitido.

El acreedor asumió un riesgo, nadie lo obligó.

Entonces, ¿por qué eliminar esta parte? Esa es una buena pregunta y no haremos el ejercicio de intentar responderla.

Lo que sí sabemos es que, sin esto, se eliminan importantes barreras que protegían al patrimonio de esos terceros que, eventualmente y si el “negocio” no cumple sus expectativas, podrían pretender deducir consecuencias adicionales en contra del Estado Dominicano y especialmente los bienes Fideicomitidos.

Y para terminar el monólogo, una brevísima reflexión.

Partiendo de la posibilidad de que, a un inversionista, acreedor o fideicomitente adherente, tenga expectativas importantes sobre el patrimonio fideicomitido, y a raíz de ello, la posibilidad real de que el “negocio jurídico” no sea suficiente para suplir sus pretensiones.

Todo junto a una eliminación práctica de barreras de contención y sumada la ausencia absoluta de disposiciones legislativas que limiten la interacción de terceros con fideicomisos públicos, podemos concluir que – hasta ahora – lo que tenemos son opiniones expertas y muy importantes, pero no dejan de ser meras opiniones.

¿Y qué sucede en una relación contractual ambigua, sin una ley especial que la regule y con vacíos interconectados que profundizan la ambivalencia de la interacción jurídica? Se generará la necesidad de que las variables y discrepancias de criterio entre las partes sean dirimidas judicialmente.

Y entonces, la solución jurisdiccional, se traduce a incertidumbre adicional de qué podría ordenar ese Tribunal apoderado. Pero, sin lugar a dudas, con muchas o pocas probabilidades, una de las posibilidades podría originarse de la interpretación de que, para el Tribunal, los bienes del patrimonio fideicomitido son la garantía del acreedor, y lo que es garantía – eventualmente – puede ser, según la vía electa, afectado a favor del acreedor.

La duda, la posibilidad, esa improbable tormenta perfecta, es suficiente para que entendamos que no todo está claro y que con el patrimonio público “no se juega”.

Vamos a discutir el contrato, vamos a reformarlo para que las bondades de los anteriores no se eliminen y las falencias de todos sean claramente suplidas.

No tenemos una ley apta, pero podemos contractualmente acercarnos a tener una seguridad aceptable que nos permita, a todos, estar conformes.

Estamos a tiempo.